めざお

めざお

めざお(@Mezaoku_tweet)です。

第一章では資産運用する上での大事な考え方を学んでいただきました。

考え方を学んでいただいた後はいよいよ資産運用の始め方です。

とその前にいろいろと準備すべきことがありますので説明しますね。

資産運用を始める前に運用目標や運用計画をしっかり考えておきましょう。

目標や計画を考えることではじめに用意すべき資金も変わってきます。

もう一刻も早く資産運用を始めたいんだぁーって方もいらっしゃると思いますが、なんでも基本が大事です。

しっかりと将来の資産形成に向けて計画を練りましょう。

といっても1時間もかからないと思いますので、お付き合いくださいね(笑)

資産運用を始める前の準備

- 運用目標を立てる

- 運用計画を立てる

- 運用資金の準備

運用目標を立てる(いつまでにいくら?)

まずは目標を設定しましょう。

いつまでにいくらの資産を築きたいですか?

これが明確なら次の運用計画に進んでください。明確でないなら考えてみましょう。

現在サラリーマンであれば、アーリーリタイヤを目指している人もいれば、本業は楽しみながらも別の収入源を確保したい人もいると思います。

ぼくの場合は38歳で何も考えずに始めてしまいましたが、今の知識で資産運用を始めるならば、20代から約30年かけて50歳までに1億円の金融資産を築きたいです。

資産が1億円あれば年利5%で運用しても年間500万円の収入となります。

高収入の方であれば余裕でしょうが、ぼくのような一般サラリーマンの場合、1億円という資産はやはり夢ですよね。

ここではあくまでも目標なので高望みでもなんでもいいので、とにかく将来の資産目標を立ててください。

その目標が達成できそうかどうかは次の運用計画で判断し、ダメそうなら目標を再考しましょう!

目標は決まりましたでしょうか?

めざお

めざお

決まったら、目標を達成するための運用計画を考えてみましょう。

運用計画を立てる(毎月いくら積み立てる?)

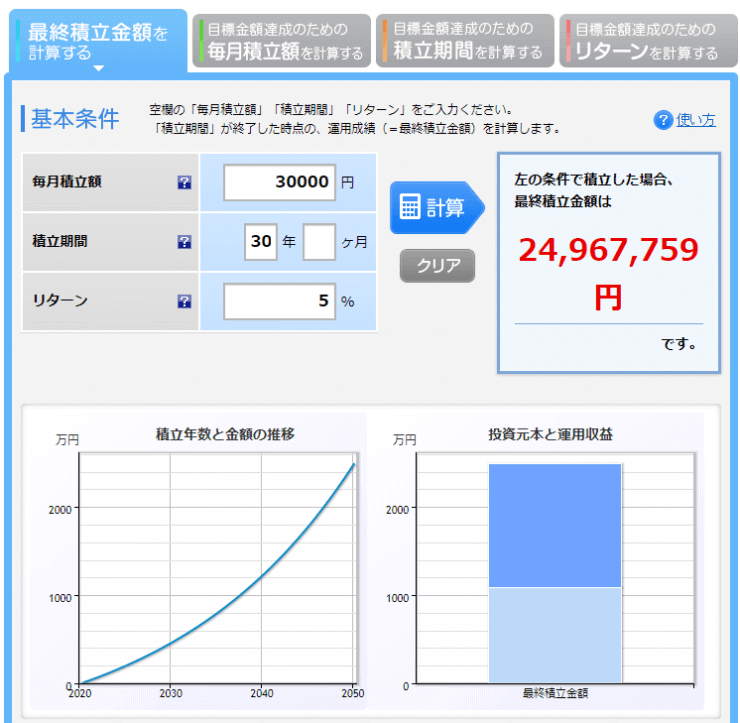

楽天証券がとても便利な資産運用シミュレーション機能を用意してくれていますので、是非、活用してください。

運用計画の目安として毎月3万円を積み立て年利5%で30年間運用した場合のシミュレーション結果をみてみましょう。

最終積み立て額は約2,500万円という結果でした。

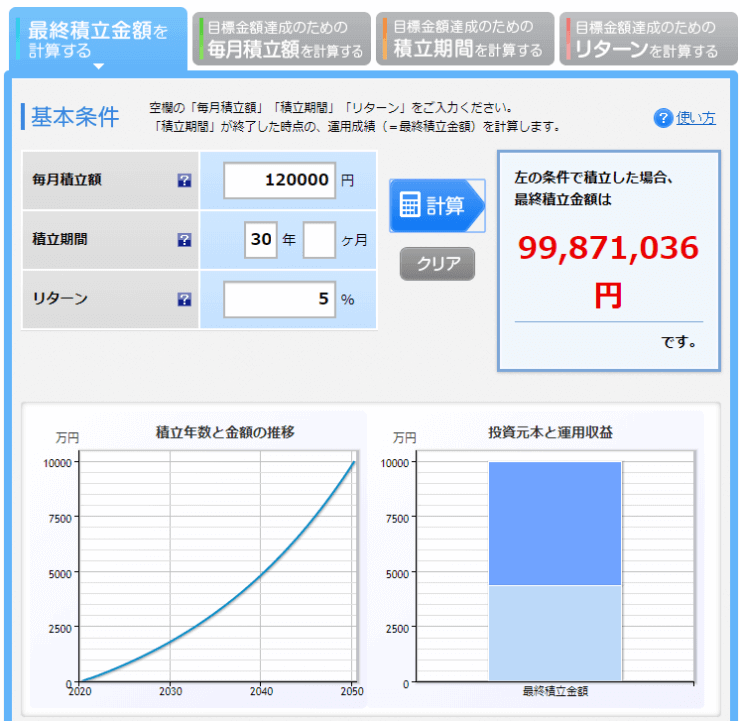

次にぼくの目標である30年で1億円の資産を達成するには以下の通りでした。

めざお

めざお

毎月12万円積み立ての30年間年利5%運用でやっと1億円・・・。

うん。毎月12万円の積み立ては無理ですね(笑)

ということで、30年間かけても年利5%で1億円を達成することはとても困難であることが分かりました。

この結果をふまえて、毎月の積立額だったり運用期間を変更して目標および運用計画を策定しましょう。

という感じで目標の見直しを行ってくださいね!

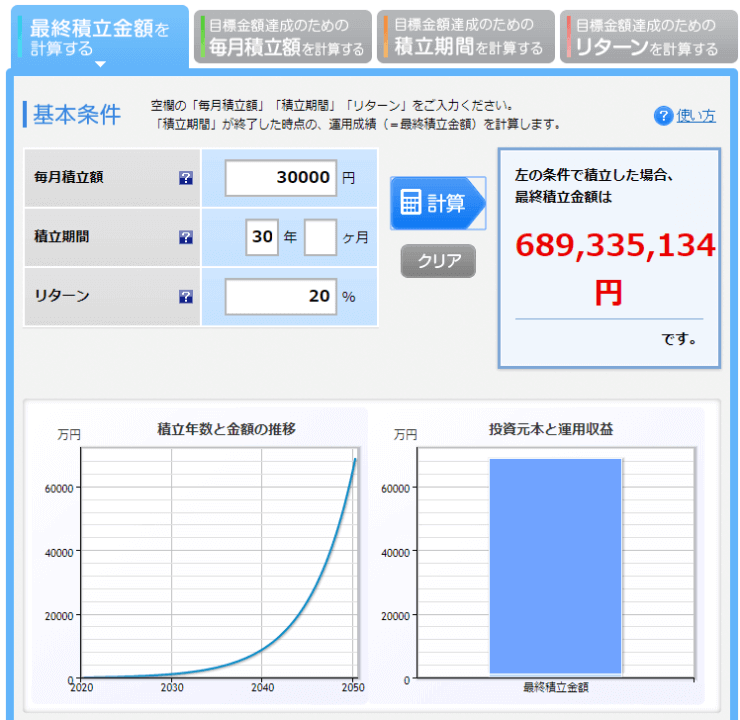

ちなみに世界一の投資家と言われているウォーレン・バフェットが達成している年利20%だと毎月3万円でどうなるかというと。こうなります。

めざお

めざお

なんと約6億9千万円です!

まさに複利効果ですね。資産推移グラフが指数関数的に伸びてますね。

年利20%というのがどれだけすごいかお分かりいただけたかと思います(笑)

運用資金の準備(いくら必要?)

さて資産運用をはじめるにあたり運用資金の準備ですが、結論から言うと初期資金はゼロ円でオッケーです。

もちろん初期資金があるにこしたことはありませんが、30年間という長期間を見据えて積み立て運用を行うのであれば、はじめの運用資金はあまり関係ありません。

初期資金100万円を用意して30年間運用しても以下のとおり、ビックリするほどの差はありません。

| 初期資金 | 積み立て額 | 年利 | 30年後資産 |

|---|---|---|---|

| 0円 | 3万円 | 5% | 約2,500万円 |

| 100万円 | 3万円 | 5% | 約2,900万円 |

上記のとおりなので、初期資金はあるにこしたことはありませんが、無理して捻出する必要はありません。

むしろ超大事なのは積み立てで運用するということです。

まさに第一章で学んだ資産運用における考え方の「長期・分散・積立」のことですね。

- 最終目標を決める

- 毎月の積立額を決める

- 初期資金はゼロ円でもOK資産運用の準備

大事なのは積み立てで運用するということ!

知っておきたい2つの資産運用制度

運用計画は決まりましたでしょうか?

さぁ資産運用を始めましょうと言いたいところですが、必ず知っておいてほしい2つの資産運用制度がありますのでもう少しお待ちください。

IDECO(個人型拠出年金)

IDECOは簡単に説明すると毎月積立投資し60歳になったら投資した分の資金が引き出せるというものです。

メリットがないと誰も利用しませんよね。

当然、デメリットもありますので、あわせて説明しますね。

IDECOのメリット

- 税金が控除される

- 運用益が非課税

- 運用に手間がかからない

例えば毎月1万円を積み立てすると1年間で12万円になりますよね。

この12万円を所得控除することができます。

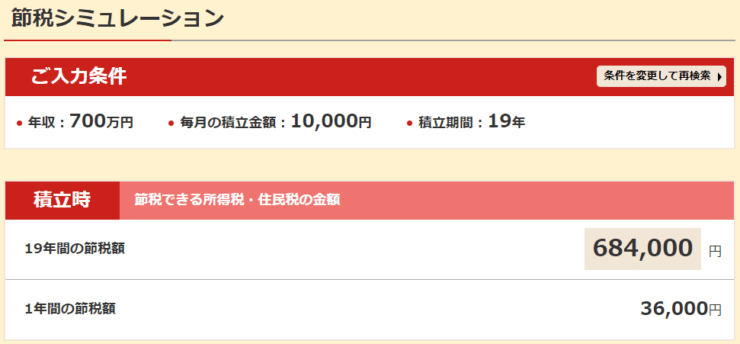

といってもどれくらい節税できるのか分かりませんので、具体的に数字をみてみましょう。

楽天がとても便利なシミュレーション機能を用意してくれていますので、是非やってみてください。

上記はあくまで例ですが、毎月1万円の積み立てで年間36,000円の節税になります。

これが数十年となるとそれなりの額になるので無視できませんよね。

IDECOは大きな節税効果があります。

通常、資産運用における運用益には20%の税金がかかりますが、IDECOだと利益に対して税金がかかりません。

例えば最終的に100万円の利益が出た場合、本来なら20万円の税金が発生しますが、IDECOだと免除されます。

これも大きな節税効果ですよね。

IDECOは毎月自動積み立て運用なので運用の手間は全くかかりません。

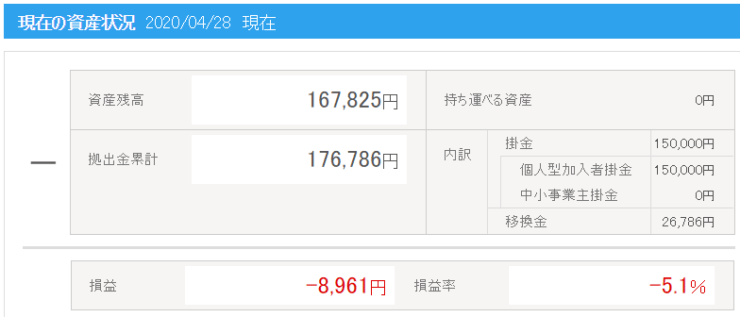

今現在、いくら投資していていくらの損益なのか分からないレベルです。

とこの記事書きながら運用状況が気になったので久しぶりにみてみました。

前見たときの損益率はコロナショックでー10%くらいまでいってましたが、だいぶ回復していますね。

といった感じで放置運用なので、初心者の方でも安心です。

IDECOのデメリット

- 60歳まで資金が引き出せない

- 始めるまで時間がかかる

- IDECO用口座の開設維持に手数料がかかる

証券会社にIDECOを申し込んでから実際に運用開始するまでに約2ヶ月くらいかかります。

手続きも書類に記入し送付したりと結構、めんどうです。

すべてオンライン化してくれると良いんですけどねー。日本は相変わらずのハンコ文化なので・・・。

とにかくIDECOは始めるまでに時間がかかります。

IDECOの大きなデメリットの一つ。

税金対策としてはとても良い制度なんですが、60歳まで投資した資金を引き出すことができません。

これを懸念してIDECOはやらないという方もいらっしゃいます。

まぁ、ぼくは節税メリットの方が大きいと考えるのでIDECO推しですが(笑)

口座開設手数料が2,829円かつ口座維持手数料が月171円必要です。

維持手数料は金融機関によって差がありますが、一番安いところで月171円、高いところで月629円となっています。

運用するなら維持手数料の安い金融機関を選びましょう。

ぼくがオススメしてるSBI証券と楽天証券の維持手数料は171円なので安心してくださいね。

めざお

めざお

以上がIDEOCOのメリット・デメリットでした。

受け取るときに税金は発生します!

IDECOの一番のメリットは運用中に税金がかからないところなんですが、運用終了時に資金を受け取るときには税金が発生しますので注意が必要です。

IDECOで積み上げた資産は、60歳以降に受け取りますが、受け取り額に応じた所得税・住民税を支払う必要があります。

運用期間中の利益に税金がかからない分、受け取るタイミングで課税される仕組みになっているんですね。

でも、「退職所得控除」というのがあるので安心してください。

例えばIDEOCOを20年運用して1,000万円を受け取ったとします。

退職所得控除は20年×40万円=800万円ですね。

なので実際には1,000万円-800万円=200万円に対して課税されることになります。

退職所得控除の800万円がないと1,000万円に対して課税されますので、かなりありがたい仕組みです。

めざお

めざお

退職所得控除のおかげで受け取り時の税金がかなり安くなります!

つみたてNISA

つみたてNISAとは2017年から始まった制度で、それまではNISA制度のみでした。

NISAとの大きな違いは運用期間と年間投資上限額です。

| 種類 | 投資期間 | 年間投資上限額 |

|---|---|---|

| NISA | 5年 | 120万円 |

| つみたてNISA | 20年 | 40万円 |

ここではつみたてNISAについてメリット・デメリットを解説しますね。

つみたてNISAのメリット

- 運用益が非課税

- 投資期間が20年と長い

- 運用に手間がかからない

IDECOと同じく運用益が非課税となります。

つみたてNISAの一番のメリットですね。

ただし年間の投資上限額が40万円なので、資金が潤沢にある人には少し投資枠が少なく感じるかもですね。

ぼくは年間40万円で十分です(笑)

NISAだと投資期間が5年間しかありませんが、つみたてNISAだと20年間もあります。

まさに長期・分散・積み立てのための制度で投資期間が20年間と長いです。

つまり20年間は運用益を非課税で運用することができます。

運用に手間がかかりません。

運用開始時に設定するだけで、あとは自動で積み立て運用してくれます。

何かするとしたら運用銘柄を変更したい場合や積み立て額を変更したいときくらいですね。

ぼくは毎日1,000円を積み立ててこんな感じで運用中です(笑)

つみたてNISAのデメリット

つみたてNISAのデメリット

- 損益通算できない

- 繰り越し控除できない

- 非課税枠の持ち越しはできない

通常、複数の証券口座を使って投資している場合、それぞれの証券口座の1月~12月の利益と損失を合算して、税負担を軽くすることができます。このルールを「損益通算」と言います。

例えば、証券口座Aでプラス40万円、証券口座Bでマイナス20万円だった場合、トータル損益はプラス20万円となり、20万円が課税対象となります。

しかし、つみたてNISA口座では損益通算ができないため、証券口座Aでプラス40万円、つみたてNISA口座でマイナス20万円だった場合、40万円がそのまま課税対象になります。つみたてNISA口座を含む複数の口座で並行して投資を行いたい方にとっては、デメリットと言えるでしょう。

損益通算をしてもまだマイナスが残った場合、通常は向こう3年間にわたってマイナス分を繰り越し、翌年以降の利益と相殺することができます。このルールを「繰越控除」と言います。

「損益通算」同様、税負担を軽くするためのルールですが、つみたてNISAでは繰越控除ができません。デメリットではありますが、「つみたてNISA=長期投資」と考えると、3年の繰り越しは意味を成さないのかもしれませんね。

つみたてNISAは年間40万円の投資枠がありますが、例えば2020年に30万円しか投資しなかった場合、10万円の投資枠が余ります。

しかし、この余った10万円の枠を翌年に繰り越して2021年の投資枠を50万円にすることはできません。

必ず毎年の投資上限額は40万円となりますので、効率よく投資できるように計画しましょう!

IDECOとつみたてNISAの比較

| 比較項目 | IDECO | つみたてNISA |

|---|---|---|

| 利用年齢 | 20歳~60歳 | 20歳以上 |

| 所得控除 | あり | なし |

| 運用中課税 | 非課税 | 非課税 |

| 年間投資上限 | 14万4,000円~81万6,000円 | 40万円 |

| 口座開設手数料 | 開設手数料:2,829円 管理手数料:約2,000円 | 無料 |

ぼくはどちらも運用した方がいいと思いますが、上記の比較により判断してくださいね!

めざお

めざお

IDECOは60歳まで引き出せないので注意です!

証券会社に口座を開設しよう!

さぁ資産運用はじめるための準備も大詰めです。

実際に運用するための証券会社に口座を開設しましょう!

資産運用するならまずはSBI証券か楽天証券に口座開設しておけば間違いないです。

それぞれの特徴を簡単に説明しますので、参考にしてくださいね。

SBI証券の特徴

- 取り扱い商品が多い

- ウェルスナビがある

- 住信SBIネット銀行との連携が便利

- 操作が少し分かりづらい

取り扱い商品が多い

株や投資信託はもちろんですが、その他の投資商品が充実しています。

初心者から上級者まで幅広く日本の投資家から支持されています。

実際にぼくも米国株、日本株、投資信託の投資で使っています!

ウェルスナビがある

また別で詳しく解説記事を作る予定ですが、ロボアドバイザーのウェルスナビの取り扱いがあります。

手数料が1%で高いと言われていますが、資産運用の入り口としておすすめです。

自動で世界の株、金、国債などに分散投資しリバランスなどもやってくれます。

リスクも低いので資産運用の入り口としてちょうど良いです!

初心者の方でも安心して始められる!

住信SBIネット銀行との連携が便利

住信SBIネット銀行との連携が便利です。

住信SBIネット銀行のハイブリッド預金にお金を入れておくと、SBI証券での資金として利用できます。

また、SBI証券で資金が無くなった場合は自動的にハイブリッド預金から充当されるためいちいち自分で入金する必要がありません。

SBI証券の口座とあわせて、住信SBIネット銀行の口座も開設しておきたいですね。

操作が少し分かりづらい

ぼくが初めてSBIネット銀行の画面を操作したときに感じたのは、「ちょっと操作が分かりづらいな」でした。

それぞれの商品の画面は普通なんですが、どうやったらその商品の画面にいけるのかが分かりづらいです。

まぁ、慣れてしまえばなんともないんですけどね(笑)

商品や機能は素晴らしいのですが、ユーザーインターフェース(操作性)は改善の余地ありです。

資産運用ならSBI証券

住信SBIネット銀行との連携が超便利

楽天証券の特徴

- 取り扱い商品が多い

- 楽天スーパーポイントで投資ができる

- 操作が分かりやすい

取り扱い商品が多い

SBI証券と同じく取り扱い商品がとても多いです。

SBIにはウェルスナビがありますが、楽天証券には楽ラップというロボアドバイザーがあります。

楽天スーパーポイントで投資ができる

これぞ楽天証券のおすすめポイントで楽天スーパーポイントで株、投資信託に投資できます。

楽天経済圏をフル活用した毎月のポイントを資産運用にまわしましょう!

たとえば、ぼくは携帯電話、ネット回線、公共料金、普段の買い物などすべて楽天カードで決済してポイントをゲットしています。

楽天証券で投資するなら楽天カードは必須です。

楽天経済圏を活用しよう!

操作が分かりやすい

楽天証券は画面が分かりやすくて操作性に優れています。

これはログイン後のトップ画面ですが、上部にそれぞれの商品への入り口があって、すぐに目的の画面へたどり着くことができます。

株や投資信託の発注画面もとても分かりやすいので初心者でも安心です!

画面がとても使いやすい

めざお

めざお

資産運用するならSBI証券と楽天証券の口座はつくっておきましょう!

資産運用を始めるときのあれこれ

さて、第2章では資産運用を始める前の準備や知っておきたい資産運用制度についてご紹介しました。

最後は資産運用を始める前の豆知識的なところを紹介して終わりますね。

資産運用セミナーは参加したほうがいい?

ぼくは参加しなくて良い派です。

実際に参加してませんし、これまで困ったことはありません。

今はネット上に情報がありふれているので、自分で十分勉強できますし。

基本的に無料セミナーは終わった後にほぼ確実にそのセミナーの主体会社からの営業があります。

例えば不動産投資のセミナーなら、その不動産投資会社からの営業ですね。

人と接するのが苦手だったり断るのが苦手な方はあまり参加しない方がいいかもですね。

ただし有料セミナーの場合は有益な内容であることが多いです。

主催者側もお金もらっておいて変なセミナーはできませんから。

セミナーに参加する場合は終了後の営業勧誘ありきで考えておきましょう。

銀行で資産運用してはダメ(手数料高い)

投資信託など銀行でも取り扱いがありますが、基本的には銀行での資産運用はオススメしません。

理由は手数料が高いから。

銀行だとどうしても自分たちの利益を確保する必要があるため、手数料が高いものを勧めてきがちです。

ほんとうに顧客のことを思って商品を選定してくれる人もいると思いますが、期待はしないほうがよいでしょう。

よほどのメリットがない限りは銀行で資産運用する必要はないですね。

ぼくは銀行で預金することはあっても資産運用することは2,000%ありません(笑)

さきほど紹介したSBI証券や楽天証券を利用して自分で運用すること推奨です。

その方が投資知識もつきますしね!

資産運用でやってはいけないこと

- 借金したお金で投資

- 高レバレッジで運用

運用資産がないからといってお金を借りての資産運用はやめておきましょう。

失敗したときに人生が終わってしまう可能性があります。

というか借金する前に運用資金つくりましょうよって話です。

今は良い時代で100円から投資できますので・・・。

あとよくある失敗談は高いレバレッジでの投資。よく聞く分かりやすい例だとFXですね。

日本だと今は最大25倍までのレバレッジがかけれますので、10万円で250万円分の取引が可能です。

利益も25倍ですが、当然損失も25倍です。やり方によっては1回の負けで資産が吹き飛びます!

レバレッジは投資の資金効率をアップしますが、諸刃の剣なので、2,3倍程度を目安に利用しましょう。

例えば、今108円/ドルくらいなので、レバレッジ1倍で買うなら1ドル108円です。

これをレバレッジ2倍で買うなら1ドル54円ですね。これくらいならリスクも低く安全です。

この辺の詳しい話はまた別記事にしますね!

資産運用はいつ始めるべき?

今すぐはじめてください!

資産運用は早ければ早いほど有利です。

長期・分散・積立を意識してコツコツと自分の目標に向かって突き進みましょう!

資産運用は1,2年で資産が数倍になるようなものではありません。

そういう場面も数十年運用していればあるかもしれませんが、基本的には年利5%で十分です。

複利を意識して利益は再投資して指数関数的な資産の増加を目指しましょう!

普段の無駄遣いを減らしましょう!

毎日、たばこや缶ジュースにお金使ってませんか?

まぁ、たばこは嗜好品なのでやめろとは言いませんが、缶ジュースはやめましょう。

タバコは2日一箱、缶ジュースは毎日として30年間でどれだけの支出になるかざっと計算してみますね。

- タバコ:480円×15日×12カ月×30年間=2,592,000円

- 缶ジュース:120円×30日×12カ月×30年間=1,296,000円

合計:3,888,000円

やばくないですか・・・。新車買えますよ!

ちなみにタバコは2日で一箱計算ですからね。毎日計算だと30年間でタバコだけで500万越えます!

たばこや缶ジュースに限らず、日々何か買っているものがあれば、30年間での支出額を計算してみましょう。

その支出を資産運用に回して複利運用したらそれなりの資産になりますよ(笑)

逆に考えると少額でもコツコツ積み立てるとこれだけの資産になるということです。

やっぱり長期で積み立てるってすごいですねー!

資産運用への扉を開きましょう!

第二章も終わりです。

資産運用の考え方、始める前の準備は大丈夫でしょうか?

まだ少し不安なら、いつでも第一章、第二章を読み返してくださいね!

これから資産運用をはじめるあなたへ一言、大事なことをお伝えします。

めざお

めざお

資産運用(投資)は自己責任です。

これは心理です。

あまーい話にだまされたとしてもです。

これから先、いろいろな投資に出会うことになりますが、その投資をすると決めるのはあなたです。

成功しようが失敗しようがだれも助けてくれません。

新しい投資をはじめるときは自分で調べてリスクを把握したうえで納得してからはじめましょうね。

リスクのない投資はないということを理解した上で資産運用への第一歩を踏み出してください!

それでは第三章ではどんな投資商品があるのか、色々とご紹介していきます。