こんにちわ。めざお(@Mezaoku_tweet)です。

初心者の方でも簡単に運用することができる投資信託。

でもどれが良いのか?たくさん商品がありすぎて分からないですよね。

ぼくも初めはそうでした。

実際に運用したり自分でいろいろ調べることでオススメできる投資信託を見つけました。

それはずばり米国株式系インデックスファンドです。

これまでもこれからも基準価額が上がっていくのは間違いないです。

投資信託おすすめ銘柄5つ

おすすめ投資信託

- 楽天・全米株式インデックスファンド

- eMAXIS Slim 全世界株式(除く日本)

- eMAXIS Slim米国株式(S&P500)

- ニッセイ外国株式インデックスファンド

- eMAXIS Slim米国株式(オールカントリー)

上記5つの商品を楽天証券、SBI証券、SBI証券のIDECOで運用中です。

これら5つの商品は実際にぼくも運用していますが、全て2019年は利率10%越えています。

あとで証拠をお見せしますね(*^^)v

投資信託で重要なのは運用手数料です。確認しましょう。

信託報酬(運用手数料)はいくら?

| オススメ商品 | 信託報酬 |

| 楽天・全米株式インデックスファンド] | 0.1696% |

| eMAXIS Slim 全世界株式(除く日本) | 0.1144% |

| eMAXIS Slim米国株式(S&P500) | 0.1728% |

| ニッセイ外国株式インデックスファンド | 0.11772% |

| eMAXIS Slim米国株式(オールカントリー) | 0.15336% |

この手数料が安いのか高いのか?いまいち分かりませんよね?

これらはインデックスファンドと呼ばれるものですが、有名なアクティブファンドであるひふみプラスは1.06%です。

なのでかなり運用手数料は安いです。

100万円で運用した場合で考えるとひふみプラスだと1年間で約1万円の信託報酬を支払うことになりますが、インデックスファンドの場合は2千円以内ですね。

アクティブファンドは指数に連動投資するインデックスファンドとは違い、個別に銘柄を選定したり、投資先へ訪問調査等を行ったりと人的費用コストがかかるんですね。

ゆえにアクティブファンドは手数料が高くなります。

設定来の運用利率(トータルリターン)について

なんか難しそうな言葉ですが、要は単純にこの投資信託が始まってからどれくらいの利率で運用できているかってことです。

| オススメ商品 | 設定来運用利率 |

| 楽天・全米株式インデックスファンド] | 16.90% |

| eMAXIS Slim 全世界株式(除く日本) | 13.2% |

| eMAXIS Slim米国株式(S&P500) | 20.14% |

| ニッセイ外国株式インデックスファンド | 75.33% |

| eMAXIS Slim米国株式(オールカントリー) | 17.23% |

ニッセイ外国株式インデックスファンドが突出していますが、単純に運用期間が長いだけです。

年間利率的にはどれも同じくらいだと思って良いです(*^^)v

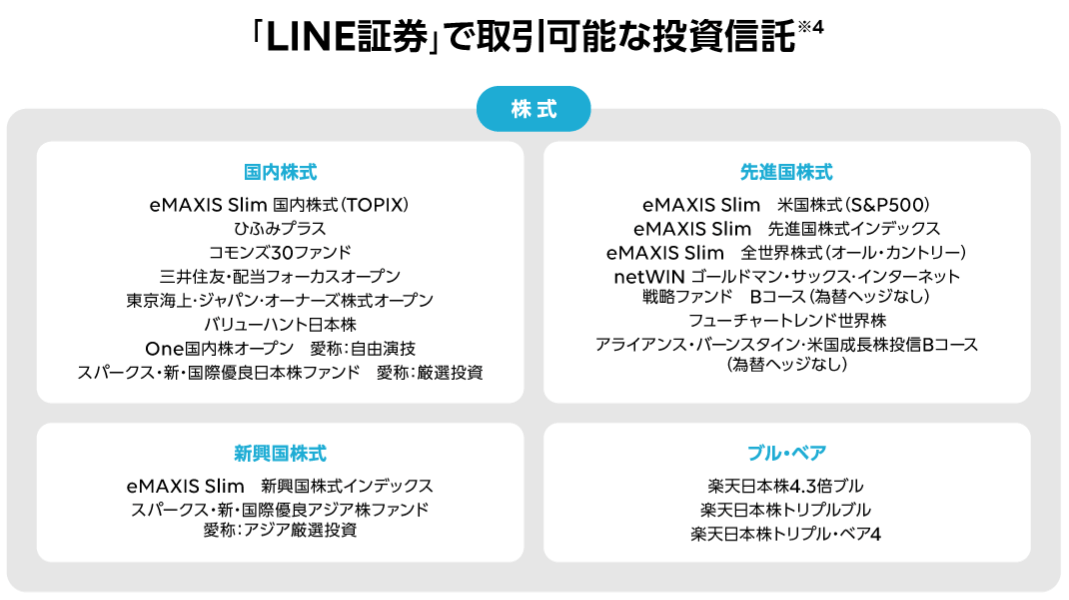

LINE証券ではじめる投資信託

最近、LINE証券が話題なのでおすすめポイントを紹介しておきますね。

この記事でオススメしてるeMAXIS系もありますね!

LINE証券

- 100円から気軽にためせる

- LINEPAYでらくらく入金

- LINEポイントを投資に利用可能

- スマホからサクッと購入可能

LINE証券ならではおすすめポイントですねー。

100円から買うことができるので、これからはじめる方も安心してお試し運用可能。

スマホから簡単に口座開設(約3分)できてスマホで完結します。本人確認書類の郵送など不要です。

投資信託の購入手数料は当然ゼロなので安心してください。

パソコン持ってないけど投資してみたいって方にはフィットする証券会社じゃないでしょうか。

LINE証券では株やFXの取り扱いもありますので、投資信託以外も楽しめますよ!

スマホでサクッと投資信託投資。ほんと良い時代になりましたね(*^^)v

\100円ではじめる投資信託/

LINE証券口座開設(無料)

投資信託おすすめ銘柄5つの運用状況(2019/12/29)

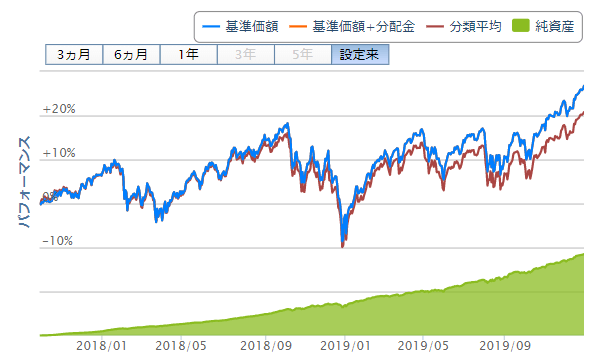

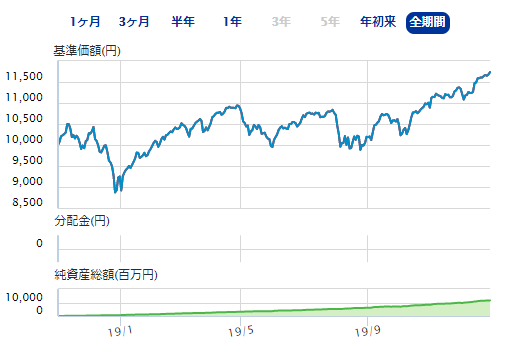

楽天証券で運用中の全米株式インデックスファンド

「楽天・全米株式インデックス・マザーファンド」を通じ、主として「バンガード・トータル・ストック・マーケットETF」に投資する。CRSP USトータル・マーケット・インデックス(円換算ベース)に連動する投資成果を目指す。原則、為替ヘッジは行わない。

上記のとおり2019年1月時点ではだいぶ下げてましたが、超回復しています。

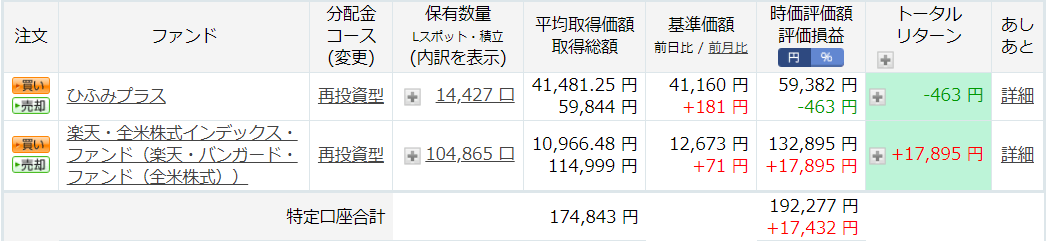

これは嫁の口座で運用している分です。

約17万円投資して評価益が約17,000円なので利率10%越えです。

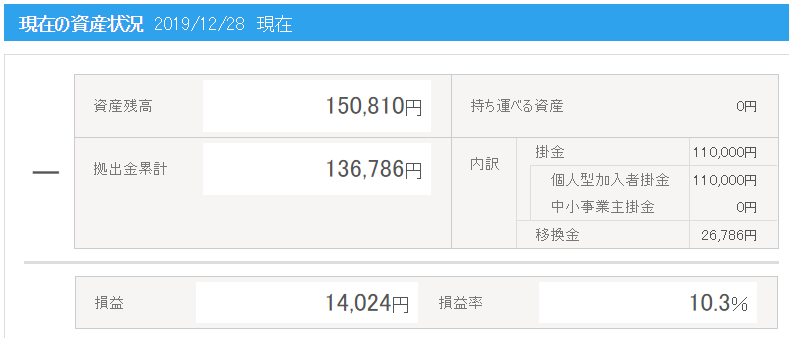

IDECOではオススメ中3商品を運用しています。

毎月1万円の積み立てで自動的に買い付けされますので、ほったらかしです。

それでも全て10%以上の運用利率なんですよ!

投資信託ではありませんが、メキシコペソスワップポイント投資が2019年利率20%越え達成しました(*^^)v

めざお

めざお

めちゃくちゃオススメです。投資信託と合わせて、是非、読んでみてくださいね!

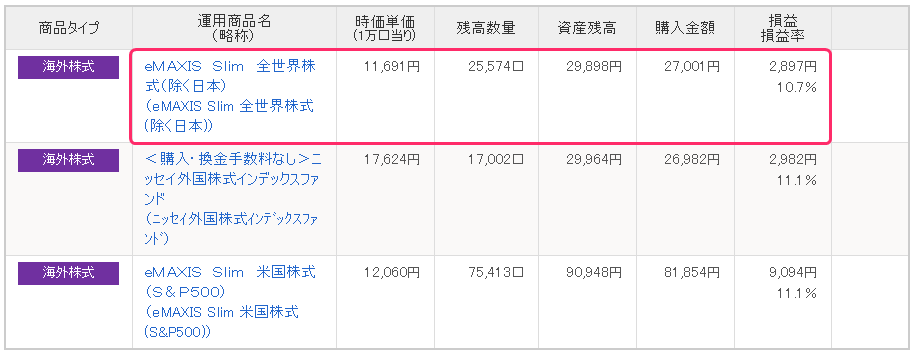

eMAXIS Slim 全世界株式(IDECO運用分)

日本を除く先進国ならびに新興国の株式に投資し、MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。原則として為替ヘッジは行いません。

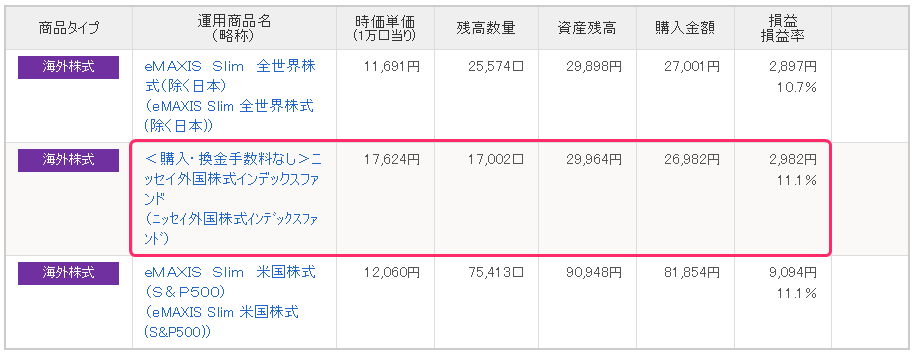

ニッセイ外国株式インデックスファンド(IDECO運用分)

日本を除く主要先進国の株式に投資することにより、MSCI コクサイ インデックス(配当込み、円換算ベース)に連動する投資成果をめざします。購入時および換金時の手数料は無料です。

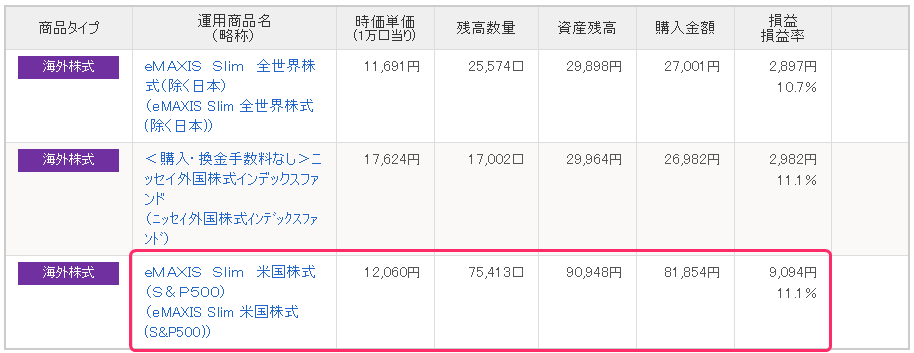

eMAXIS Slim 米国株式(IDECO運用分)

米国の株式に投資し、S&P500指数(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。原則として為替ヘッジは行いません。

eMAXISシリーズでIDECOならSBI証券

どれも10%越えと素晴らしい成績(*^^)v

60歳までの約20年間がんばって運用していきますよー!

eMAXISシリーズをIDECOで運用したいならSBI証券のIDECOセレクトプランで決まりです!

楽天証券のIDECOには用意されていない商品となります。

詳しくは以下の記事をご覧ください。

SBI証券のIDECOで長期運用を検討されているなら資料請求しましょう(*^^)v

SBI証券IDECO資料請求ぼくもIDECOはSBI証券で運用しています。資料請求は当然無料ですよ!

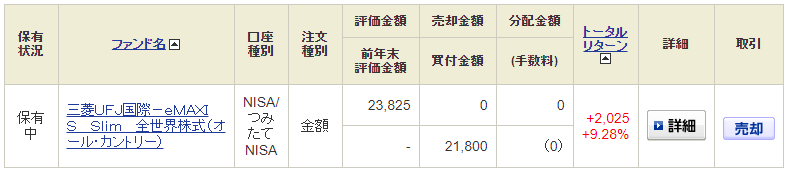

eMAXIS Slim米国株式 オールカントリー(積み立てNISA運用分)

日本を含む先進国ならびに新興国の株式に投資し、MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。

これは2019年に新しく追加された商品なんですが、日本株式含めた全世界の株式にまとめて投資することができる商品です。

これから投資信託をはじめるのであれば組み入れたい一つですね(*^^)v

eMAXIS Slimシリーズでは、eMAXIS Slim 全世界株式(日本を除く型や3地域均等型)といった国際分散型株式ファンドがありましたが、本ファンドは時価総額加重平均かつ日本株含むという仕様になっています。

ちなみに同じような商品として全世界株式インデックスファンドがありますが、信託報酬が0.5184%とこっちのほうが大幅に低コストです。

米国株式のインデックスファンドがオススメな理由

なぜ米国株式のインデックスファンドがオススメなのか。

特に米国株の何が良いというと、世界経済において米国経済は順調に成長しています。

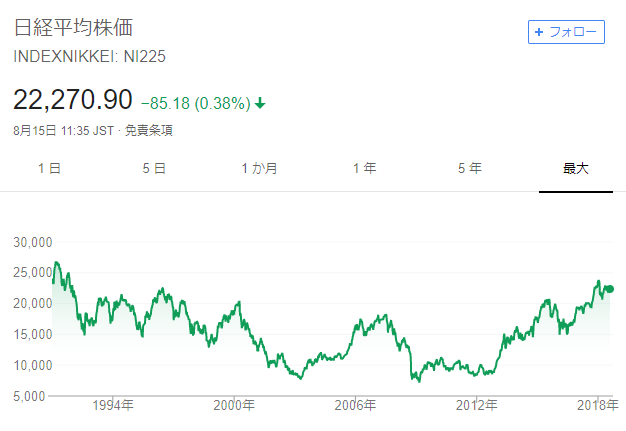

ダウ、ナスダックと日経平均のチャートを見比べてみてください。

ダウ平均株価チャート

ナスダック総合指数チャート

日経平均株価チャート

日経平均のチャートに比べ、あきらかにダウとナスダックは右肩上がりに成長しているのが分かります。

米経済は強い!成長している!ということが分かります。

NYダウとは、米国の代表的な企業をまとめた株価指標の名称です。また、ナスダックには中小企業やベンチャー企業を中心に現在5500以上の銘柄が上場しています。

この記事で紹介したインデックス系の米国株式ファンドは、ダウやナスダックに連動してると思ってよいです。

なのでオススメなのです。

投資信託でおすすめなのは米国株式(先進国株式)に投資するインデックス系です。

余程のこと。例えば戦争やリーマンショック級の何かが起きない限りはまず安泰でしょう。

投資信託は大きく2種類ある

投資信託には大きくアクティブファンドとインデックスファンドの2種類があります。

では何が違うのでしょう?

特徴は以下の通りです。

特徴

- アクティブファンド:銘柄を選定(個別株等)し日経平均等の指数を上回る運用を目指し、一般的にインデックスファンドより運用コストが高い。

- インデックスファンド:日経平均等の指数に連動した値動きを目標として運用し、一般的に運用コストが低い。

投資信託は元本保証ではない!

投資信託は値動きがあるので元本保証ではありません。

0円になることはありませんが、一時的に20万円が15万円になってしまったりすることはあります。

長期運用が基本ですので、1,2ヶ月の値動きに翻弄されないようにしてくださいね。

リスクがゼロの投資なんてあり得ないのです。

投資信託商品を選ぶ時の注意点

アクティブファンドとインデックスファンドの2種類があることは説明した通りです。

では実際に投資信託を購入する場合はどちらが良いのでしょうか?

一般的にアクティブファンドはインデックスファンドに勝てないと言われています。

なのでインデックスファンドだけを買っておけば良いという考えもあります。

確かに間違っていないと思います。

でも、リスクをとってもう少し利益(リターン)を狙いたいという方はアクティブファンドを購入するのも良いです。

投資信託を購入するときに気を付けたいポイントは3点。

- 基準価額の推移状況

- 運用手数料

- 分配金型かどうか

購入する投資信託を選ぶ際に重要なのが基準価額の推移、信託報酬、信託財産留保額、解約手数料と呼ばれる運用手数料です。

投資信託の基準価額に注意

基準価額の推移を見てある程度成長しているかどうかが判断できますので、購入する際の参考にしましょう。

あきらかに開始されてから右肩下がりになっているようなものは選ばないようにしましょう。

投資信託の値段のことで、1口または1万口当たりの値段のことです。 その投資信託が保有する株式や債券などの時価評価の総額に利息や配当金などの収入を加え、そこから運用コストを差し引いた金額を総口数で割って算出されています。価格の推移はチャートで表示されます。

基準価額はその投資信託が順調に成長しているかどうかを見るチャートと思えばよいです。

運用手数料に注意

投資信託に限らず資産運用する上で絶対に確認しておかないといけないのが、運用にかかる手数料です。

投資信託の場合は主に3つあります。

- 信託報酬:

ファンドに投資信託を運用してもらうために支払う経費のことです。別途支払う訳ではなく、「純資産総額に対して何%」といった形で毎日差し引かれます。 信託報酬は年0.5~2.0%程度が一般的です。 - 信託財産留保額:

解約時に基準価額から差し引かれる、または購入時に基準価額に加算されるもの - 解約手数料:

解約時に販売会社に支払う手数料

最近のインデックスファンドでは信託財産留保額や解約手数料は無料が一般的です。

なので、基本的には信託報酬が高いか安いかを意識すると良いでしょう。

分配金型の投資信託はダメ!

毎月分配金型の投資信託がありますが、一見、運用益から分配金がもらえてラッキーとも思えます。

でも、実際には元本を切り崩して支払われていたというトラブルが多いので、なるべく毎月分配金型は選ばないようにした方が良いです。

分配金を再投資できる投資信託を選ぶべきです。

投資信託オススメ本(初心者向け)

投資信託でおすすめな初心者向けの本を一つご紹介しておきます。

僕も一番はじめにこの本を読みました。

3,000円からとそんなに投資資金がない方でもはじめられるように懇切丁寧に説明してあり、投資信託でおすすめなNISA(ニーサ)の積立についても触れられています。

また、投資信託でおすすめなファンドを初心者向けに紹介してあります。

有名な本ですが、一度、お読みいただくと良いと思います(*^^)v

投資信託するなら楽天証券は必須

投資信託するなら楽天証券の口座開設は必須と考えています。

SBI証券と楽天証券の比較を以下の記事にまとめていますので、ご覧くださいね。

特に最近は楽天証券が力を入れていておすすめです。

楽天証券の魅力

- 楽天スーパーポイントで投資信託の買付が可能

- 毎月の積立を楽天カード引き落としにできる

詳しくは以下の記事をご覧くださいね。

楽天証券がオススメ楽天ポイントでの投資信託買付が魅力。全米株式インデックスファンドもポイントで買えますよ!!

投資信託でオススメはNISAでの積み立て運用

2018年より積立NISAという制度が新しくはじまりました。

20年間にわたり年間40万円までの投資元本に対する利益が非課税にになるというものです。

これは必ず利用されてくださいね。

利用しないと絶対的に損です。

楽天証券でもSBI証券でもつみたてNISAでの毎日積立が可能となってます。

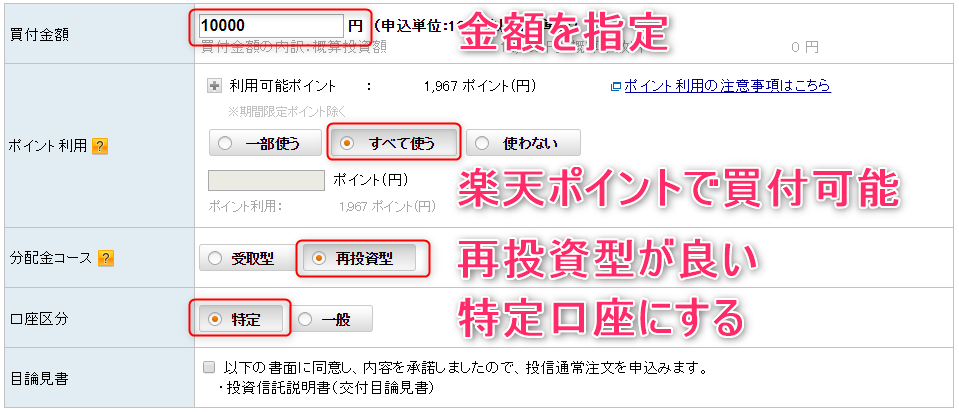

楽天証券での投資信託の買い方

これから投資信託を始められる方は「口座開設したはいいけどどうやって買うのかなー?」と不安になられると思います。

購入するときの画面は若干分かりづらい部分がありますので、簡単に解説のせておきます。

楽天証券の場合このような買い付け画面となります。

楽天証券の場合楽天ポイントでの買い付けが可能ですので、このようにポイント利用枠があります。素晴らしい(*^^)v

分配金コースは基本的には再投資型を選択してください。運用益を長期複利運用するためです。

口座区分は必ず特定口座を選択してください。

一般口座の場合、税金の計算から確定申告、納税まで、すべて自分で行わなう必要がありますが、特定口座だと証券会社がやってくれます。

他の証券会社も同じ項目がありますので、分配金コースと口座区分に注意されてくださいね。

投資信託買うときのポイントまとめ

最後に投資信託を購入する際のポイントをまとめます。

購入時のポイント

- アクティブファンドとインデックスファンドの2つがある

- 運用手数料(信託報酬、信託財産留保額、解約手数料)を確認

- 毎月分配金型は注意が必要(というか選ばない)

- 毎日もしくは毎月積立にて運用したほうがいい

- 長期投資が前提。短期で売らない。

- 投資信託でオススメなのは外国株式に投資するインデックス系

ひと昔前までは素人では参入が難しかった投資信託も情報化社会になったことで色々な情報が手に入るようになり参入しやすくなっています。

本当にオススメできる投資信託の銘柄が増えてきてます。

ほんと今は良い時代で投資の参入ハードルが低くなっていると感じています。

資産運用の第一歩として投資信託をはじめてみてはいかがでしょうか?

きっと将来の資産形成に役立つはずです。

ただし短期での利益をねらうのではなく長期で運用し資産を形成することを心がけてくださいね。

最近は楽天証券が投資信託にはかなり力を入れていて魅力的です(*^^)v

投資信託するなら楽天証券は口座登録必須の証券会社です。

楽天証券がオススメ楽天ポイントでの投資信託買付が魅力。全米株式インデックスファンドもポイントで買えますよ!!

投資信託以外にもいろいろな資産運用してます。

是非、当ブログ一番人気の記事もあわせてご覧ください(*^^)v